Какая может быть выделена главная, статистически достоверная, единица характеристики рынка? Вне зависимости от типа сделки (бинарные опционы, форекс, фондовые рынки, фьючерсы и так далее), вне зависимости от типа актива (валюта, акции, индексы, товары) мы можем говорить об одном правиле - рынок никогда не движется в одном направлении. Его движения всегда колебательные. Именно на этом свойстве и построен "регресс к среднему значению".

Что такое регресс к средним значениям

Регресс назад к средним значениям - статистическая величина, которая указывает, что достигнутые позитивные (негативные) высоты являются чрезвычайными. В результате - можем ждать отката к средним значениям.

Эта закономерность не является финансовой или рыночной. Она применима для любых отраслей. Возьмем для демонстрации спорт. Если команда проводит много успешных игр сейчас, то скорее всего в будущем этих успешных игр будет меньше. то и есть переоцененность и регрессия к средним значениям. Лучшая не финансовая демонстрация того произошла в 2016 году в английском футболе. Клуб "Лестер", который всю свою историю выше 10 места в чемпионате не поднимался, выиграл чемпионат. Но уже в следующем сезоне он возвращается на привычный уровень.Опять мы видим переоцененность и регрессию. Хотя с точки зрения того, что нам говорят "финансовые гуру" то было зарождением нового тренда...

Применение в мире финансов

Аналогичные примеры можно найти и в финансовом мире. Например, если биржа (актив) пользуются чрезмерно большим спросом - в следующем году скорее всего будет спад этой активности. Каким бы сильным ни был тренд, рано или поздно он превратиться в противоположное движение или в сильную коррекцию. Вот пример из живого графика.

И это относится к любому рынку и к любому его элементу. Если какой-то опцион (фьючерс, акция) имеет крайне низкую стоимость, то скорее всего его просто недооценивают и у него есть статистическая вероятность совершить регресс в сторону роста. Точно также обстоит дело и с активами, которыми все хотят торговать и по которым вдруг резко выросли котировки - скорее всего их будет ждать регрессия, но на этот раз в сторону уменьшения цены.

Как регрессия может применяться на форексе и в бинарных опционах

На обучении я часто поднимаю вопрос регрессии рынка, поскольку на смой скромный взгляд это фундаментальная вещь, которую должен усвоить каждый трейдер. Но речь сейчас не об этом, а о том, что я заметил удивительную закономерность - 90-95% трейдеры имеют короткое видение. Они смотрят на текущую ситуацию, в крайнем случае на несколько свечей вперед и назад. Но это не трейдинг. Это удача, везение, стечение обстоятельств... Что угодно, но не торговля. В конечном итоге почему те же 90-95% трейдеров проигрывают? Я не говорю, что дело только в регрессии рынка, но это один из факторов. Если вы его не учитываете - вы торгуете наугад и рано или поздно сольетесь.

ПАММы, сигналисты и еже с ними

Теперь несколько слов о практике. Все трейдеры ищут сигналы, сигналистов, аналитиков, памм счета и так далее. На что они обращают внимание? Прибыльность сигналов/торговли. Чем выше те лучше. Причем в форексе это явление довели до маразма - дают рейтинг за 1 неделю. Но ведь это статистически не значимая величина. Пример. есть трейдер, который за последнюю неделю имеет прибыльность +450% к депозиту. Он возглавляет рейтинг и все хотят на него подписаться. И все дружно сливают деньги. Почему? Да потому, что это же терйдер может торговать уже год со средним занчением прибыльности депозита в неделю -100 долларов. То есть его показатель +450 это переоцененный показатель, а дальше следует регрессия.

Помните, что говорил Баффет? Всегда покупайте недооцененные активы ,а покупайте переоцененные. Такой простой секрет успеха.

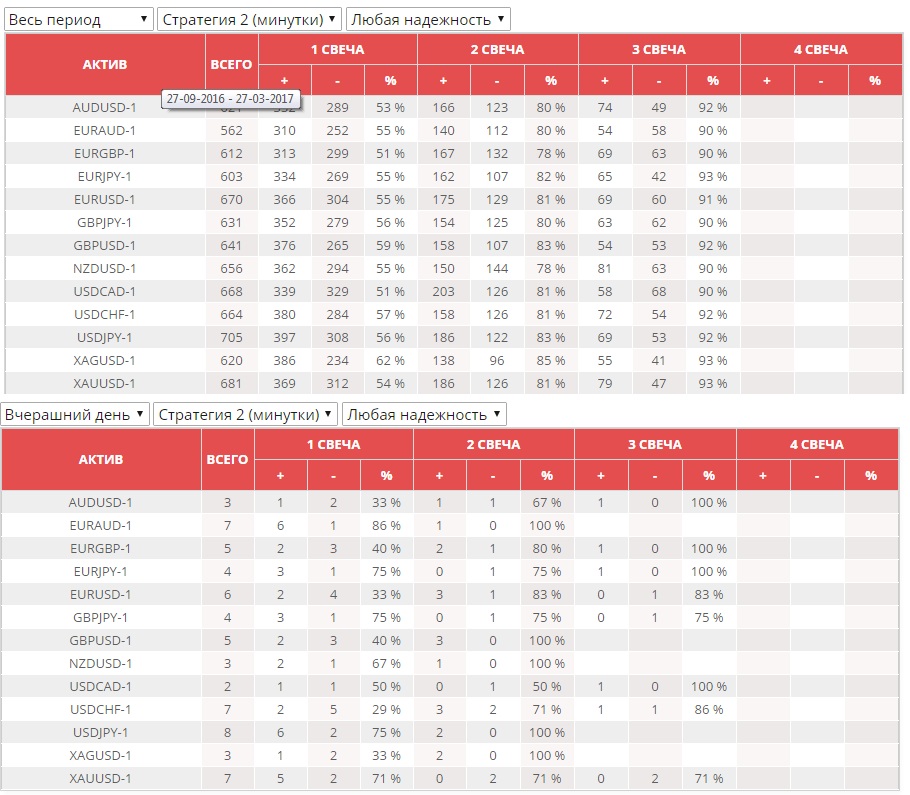

Приведу пример с нашими торговыми сигналами. В начале каждого дня я составляю план на торговлю, сопоставляя результаты статистики за весь период (это примерно 2 года) и результаты за вчерашний день, и так по каждой стратегии. Вот как это выглядит сегодня по стратегии №2.

Рассмотрю 3 варианта:

- AUDUSD. За весь период прибыльность на 1 свече составляет 53%. За вчерашний день 33%. Вывод - прибыльность недооцененная. Я могу смело торговать по таким сигналам.

- USDJPY. ЗА весь период прибыльность по 1 свече составляет 56%, а за вчерашний день - 75%. Вывод - сигналы вчера по этому активу отработали аномальна хорошо. Мы ждем регрессии к средним значениям, поэтому не торгуем по этому активу (как вариант торгуем в сторону противоположную сигналу).

- USDCAD. Прибыльность за весь период по 1 свече составляет 51%, а за день вчерашний 50%. Вывод - цифры сопоставимы, актив не сделал резких скачков в плане прибыльности. Если торговать чисто по регрессии - по USDCAD баланс и торговать нельзя.

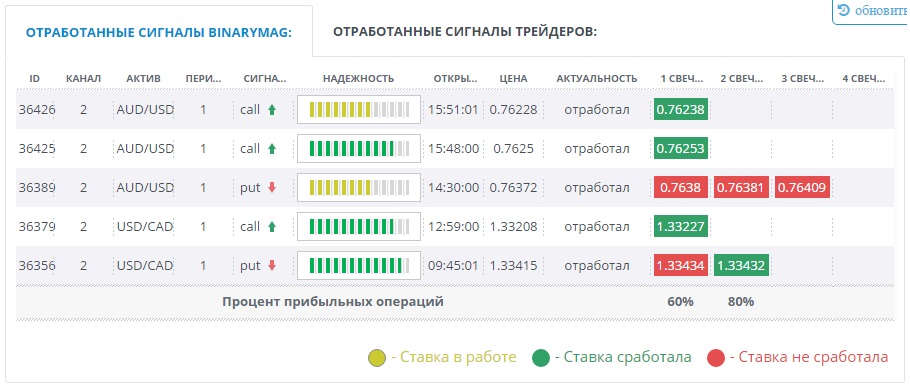

Это 3 ситуации, других быть не может. Вот как эти 3 актива у меня выглядят на 17:00 рабочего дня.

По AUDUSD 3 сигнала (66% прибыльности) я заработал, по USDJPY сигналов не было (соответственно мой вывод по этой паре перейдет на день следующий), а по USDCAD все стабильно 50%, но мы по регрессии этот актив не трогали. В итоге моя прибыльность по 1 стратегии и активам за день составила 66%. А таких стратегий у нас 3, активов 12.

Вывод

Регресс назад к среднему значению это один из ключевых инструментов трейдера. Без него торговать прибыльно вы не сможете никогда.